发布时间:2022-08-26 16:05:00

(作者侯珍珍,老高电商管理学院财税顾问)据国家统计局官网发布的数据,今年上半年,全国31省市财政盈余全部为负,总财政赤字为-55175亿元。

与此同时,中央财政压力也较大。

因此在8月16日,相关领导在深圳主持召开经济大省政府主要负责人座谈会,分析经济形势,要求经济总量占全国45%的6个经济大省,“落实好稳经济一揽子政策......稳经济也是稳财源。”

同时,点名要求4个沿海省(广东、浙江、江苏、山东)要完成财政上缴任务。

众所周知,税收是国之重器,财政收入绝大部分是税收。2021年,税务部门组织税收收入15.46万亿元,占全国一般公共预算收入比重达76.3%,占GDP比重为15.1%。

因此,当财政收入不能满足政府支出或达不到预期目标时,依法征税而增加财政收入是一个非常重要的途径。

而增加税收收入的方法主要有三种:

(1)靠经济增长,扩大税基,涵养水源;

(2)提高税率水平;

(3)依法加大征管力度,推动各行业、各产业的税收规范化。

第一种和第二种不符合当前的情形,那么第三种就成为主要手段。

由于历史原因,电商行业存在不规范纳税现象,很多收入处于“无申报、无发票”的灰色状态。因此,最近两个月,各地税务部门又开始针对电商行业的税务问题进行核查。老高电商管理学院的财税顾问老师,已经接到了江苏、浙江、山东、广东等多地学员关于涉税问题的咨询,基本情况都是收到税务上门检查的电话通知,然后税务专管员去企业实地检查,调取企业后台数据,并检查供应商采购合同等材料。

这次电商查税风暴可谓“快准狠”,查处力度空前。不像上次北京电商查税那样先发风险提示,让企业自查自纠。这次都是直接通知的,当天通知,当天就来检查的,调取电商后台交易流水,需查近三年的数据,当场打印出来,带走核查。有的学员企业因此被税务提取了超过2亿元的涉案数据。

目前从学员反馈来看,只有华东某三线城市比较人性化,电话通知企业财务和法人去税所说明情况:为何平台收入与申报收入有较大出入。可能是该学员应税金额较小的原因(只有1000万),税务专管员直接报出企业营收金额,没有去该公司现场稽查。税务专管员也说了,应税金额上亿的电商公司,大有人在。

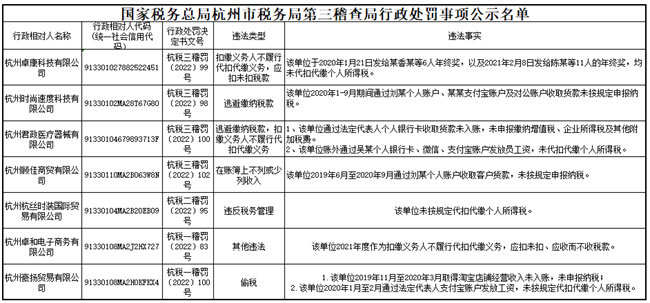

今年7月7日,杭州市税局公开了一个处罚案件:

通过检查杭州乐翔电子商务有限公司2019-2020年的纳税情况,发现该公司2019年在淘宝销售电子产品,取得含税销售收入21450755. 74元(不含税销售额18981652. 74元),其中已申报含税销售收入11599元,另有21439156. 74元未按规定申报纳税。

税局主要是通过:

杭州乐翔电子商务有限公司对应淘宝账户的支付宝收入(交易流水)

经管理局盖章的财务报表(给税局看的账)

最终连补带罚累计4676144.81元。

目前笔者已经接到大量电商学员的涉税问题咨询,根据这些案例分析和统计,我们来梳理一下,税务机关从哪里查,查哪些呢?

第一,2022年税务稽查重点行业如下:

电商行业

直播、文娱行业

中介机构

大宗商品购销

农副产品生产加工

医疗美容行业

高新技术企业

高收入人群股权转让等行业和领域

第二 税务检查重点是什么?

虚开(及接受虚开)发票,虚抵税额

隐瞒收入

虚列成本

利用“税收洼地“和关联交易恶意税收筹划

利用新型经营模式逃避税务稽查对象来源

1、隐瞒收入不报

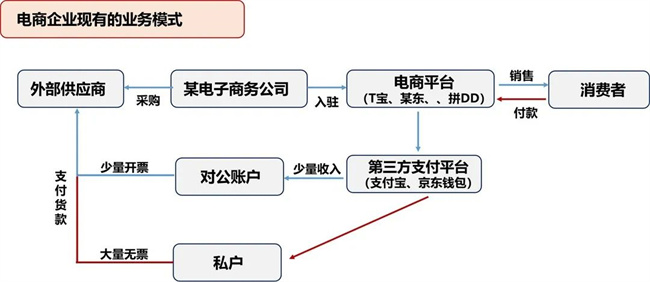

绝大多数电商企业是靠走量实现薄利多销,卖货的时候客户不要发票,因此进货的时候也不找供应商要票,大部分收入会经由企业支付宝提现到个人账户上,公司账上只体现一点收入,甚至报亏损,只凭低价在市场上生存,可以说赚的都是税钱。而这种模式存在着很多的税务风险。

电子商务法规定:“电商平台有义务保留至少3年的交易数据,并依法同步给税务机关。”也就是说,不论你是在哪个电商平台上开店,只要税务部门需要,就可以拿到很清晰明了的数据,头部主播偷逃税就是通过大数据发现的;潜台词就是,你交不交税不重要,我全部都知道,查不查你我看情况来定。

随着金税四期不断完善,税务智能稽查系统建设完毕,电子商务税收数据平台建设进入尾声的等种种迹象,大数据时代的到来,数据的透明化,对我们电商来说,合规之路是未来的必然趋势。

2、甲店铺卖货用乙公司开票

首先,这种模式涉及偷逃税,一般纳税人卖货开票是13个税点;而小规模纳税人开票正常是3个税点,疫情期间普票发票增值税全免了。也因此,对发票没要求的消费者,很多电商企业就会选择用其他公司给消费者开票,以此来降低税费成本。

其次,有虚开发票的嫌疑,正常买谁家的东西,必须由谁开发票,否则就是虚开发票!甲店铺卖货,乙公司开票,这明显三流不合一,易被判定为虚开发票,轻则罚款重则有刑事责任。

3、私户或者支付宝/微信发工资,没有代扣代缴个税

企业对员工有代扣代缴个税的义务,私账或支付宝/微信发工资,无形当中就把员工个人的风险转嫁给了公司;

其次一旦员工和公司发生矛盾纠纷,向税局举报公司偷税漏税,个人账户发的工资可是违法的直接证据,工资为什么不通过公账发?为什么员工个税才申报这么点?这个钱是怎么来的?是不是店铺的账外收入?员工工资这么高,你收入才一点点,这明显说不清!

实际上,电商企业和常规的企业没有什么区别,征税方式都是一样的。

最后,电商公司的合规一定要趁早,只要企业持续经营,那么历史原罪就会一直在,以近2年被曝光的处罚案来看,保底起码查3年。

电商公司应该未雨绸缪,早做筹划,逐步走向规范化。